Kassenzettel: Bank OZK Dividende Juli 2020

Bank OZK, ehemals Bank of the Ozarks, schüttet viermal jährlich eine Dividende aus und ist somit ein Quartalszahler. Die Auszahlungstermine liegen jeweils im ersten Monat eines Quartals, also im Januar, April, Juli und Oktober.

Die Aktie befindet sich seit dem 02.03.2020 im SchwarzGeld-Depot. Am 28.03.2020 kauften wir letztmalig Aktien des Unternehmens nach. Im Juli 2020 erhielten wir nun zum zweiten Mal eine Dividendenzahlung für unsere Anteile.

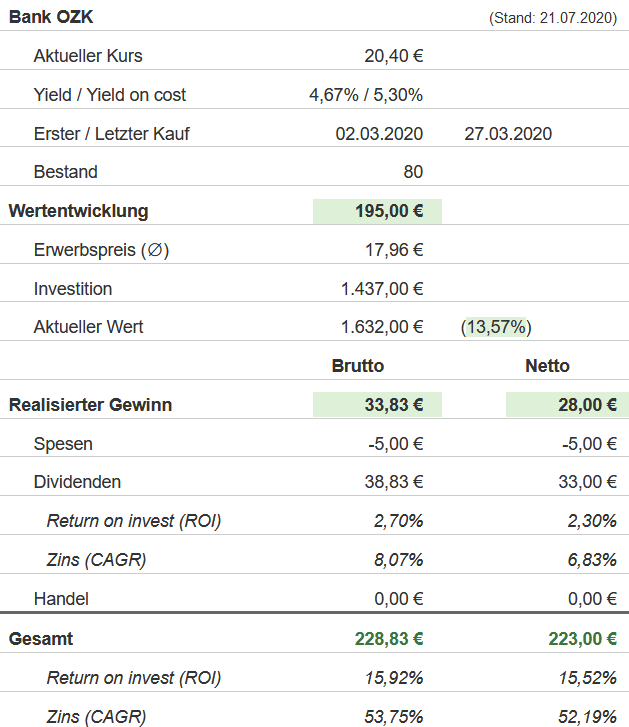

Aktuell besitzen wir 80 Bank OZK Aktien aus zwei Käufen. Unser durchschnittlicher Kaufkurs sank durch unseren Nachkauf von ursprünglich 23,40 Euro auf aktuell 17,96 Euro. Insgesamt haben wir also 1.437,00 Euro investiert.

Die Bank OZK Dividende

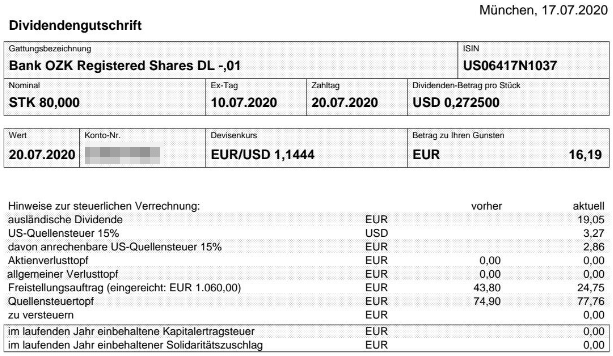

Die Quartalsdividende beträgt 0,2725 US-Dollar pro Aktie und wurde erneut trotz Corona-Pandemie im Vergleich zum vorhergehenden Quartal um 0,93 Prozent gesteigert.

Unser Yield on Cost lag bei unserem Einstieg bei 5,3%, stieg durch die Dividendensteigerung im Vorquartal auf 5,53% und fiel durch einen deutlich ungünstigeren Wechselkurs trotz Dividendensteigerung auf aktuell 5,3% zurück.

Für unsere 80 Aktien haben wir 21,80 US-Dollar Dividende erhalten.

Smartbroker rechnete diese zum Kurs von 1,1444 in 19,05 Euro um.

Nach Verrechnung der Quellensteuer wurde uns am 20.07.2020 eine Netto-Dividende von 16,19 Euro gutgeschrieben.

Die Performance der Bank OZK Aktie

Insgesamt erhielten wir bereits 33,83 Euro Dividenden von Bank OZK.

Unser Return on Invest (ROI), bezogen auf die Dividende, beträgt somit für dieses Investment 2,7%.

Die Verzinsung (CAGR*) unseres eingesetzten Kapitals liegt aktuell bei 8,07% pro Jahr.

Mit Stand vom 21.07.2020 stehen wir mit 13,57% oder 195,00 Euro im Plus.

Im Vergleich zum Vorquartal kletterte der Kurs um 26%, was für uns eine Veränderung um 288,- Euro bedeutet.

Würden wir unsere Aktien jetzt verkaufen und den Kursgewinn realisieren, läge unser Gewinn aus Dividenden und Kursentwicklung bei 15,92% und die Verzinsung bei 53,75%.

Unsere Bewertung der Bank OZK Aktie

Bank OZK erscheint nach unserer Berechnung sowohl in Bezug auf den historischen Verlauf der Dividendenrendite als auch den historischen Verlauf des KGVs weiterhin deutlich unterbewertet zu sein.

Die Dividendenrendite ist mit aktuell 4,69% immer noch attraktiv. Das durchschnittliche Dividendenwachstum lag in den vergangenen 5 Jahren laut Seeking Alpha bei rund 14,87%. Damit kommt das Unternehmen auf eine Chowder-Number von rund 19, was deutlich über dem von uns angestrebten Wert liegt.

Die Ausschüttungsquote bewegt sich mit knapp 64,35% im akzeptablen Bereich. Die Luft für die Absorption negativer Folgen der Corona-Pandemie wird allerdings dünner.

Bank OZK konnte (oder wollte) trotz der momentanen Lage die Dividende, ebenso wie in allen Quartalen seit 2012, erneut steigern. Wenn die Steigerung auch eher mäßig ausfiel und symbolisch zu verstehen ist, sind wir mit dieser Politik zufrieden.

Das Unternehmen kündigte im vergangenen Quartal an, dass es seine Filialen in Alabama und South Carolina verkauft. Wir sind nicht sicher, ob uns dies gefällt. Eine Konzentration auf den Kernmarkt verspricht zwar unter Umständen Effizienzsteigerungen und kurzfristige Sondererlöse. Andererseits stellt sich jedoch die Frage wo zukünftiges Wachstum herkommen soll, wenn die Expansion in andere Bundesstaaten aufgegeben wird. Wir sind in jedem Fall gespannt auf die weiteren Entwicklungen.

Aktuell erreicht das Unternehmen einen SchwarzGeld-Score von 67,44 und damit weiterhin eine Platzierung im Spitzenfeld unseres Aktien-Screeners. Die Verringerung des Wertes ist dabei allein auf das verbesserte Kursniveau und die damit gesunkene Einstiegsdividendenrendite zurückzuführen.

Die Bank OZK Aktie kommt für uns für einen Nachkauf weiterhin in Betracht.

Die Bank OZK Aktie auf einen Blick

* Seit dem 30.04.2020 berechnen wir die Verzinsung basierend auf der zeitgewichteten Haltedauer unserer Aktien. Ob dies ein mathematisch korrektes Verfahren ist, wissen wir nicht. Es erscheint uns aber eine valide Näherung an die tatsächliche Verzinzung unseres Kapitals unter Berücksichtigung unterschiedlicher Kaufzeitpunkte.