Kassenzettel: American Tower Dividende April 2023

American Tower schüttet viermal jährlich eine Dividende aus und ist somit ein Quartalszahler. Die Auszahlungstermine liegen jeweils im ersten Monat eines Quartals, also in den Monaten Januar, April, Juli und Oktober.

Im April 2023 erhielten wir zum 14ten Mal eine Dividendenzahlung für unsere Anteile.

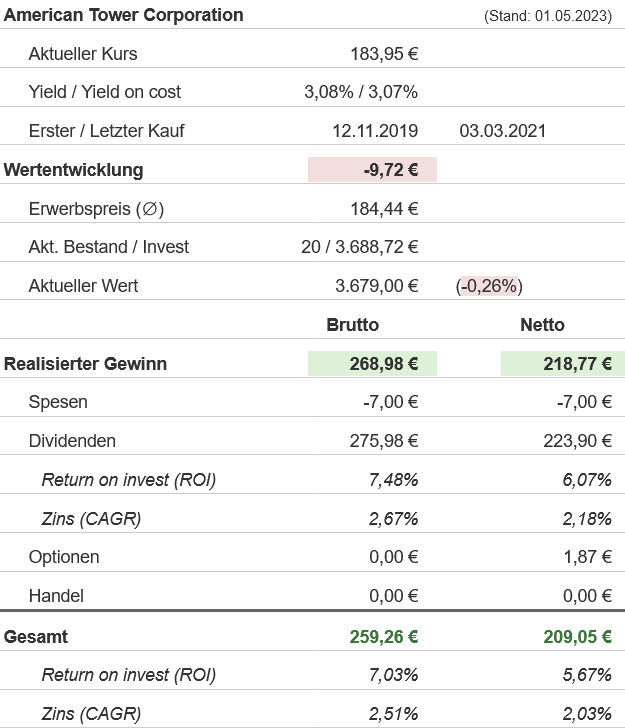

Die Aktie befindet sich seit dem 12.11.2019 im SchwarzGeld-Depot. Am 03.03.2021 stockten wir unsere Beteiligung letztmalig auf. Wir besitzen 20 American Tower Aktien aus fünf Käufen. Unser durchschnittlicher Kaufkurs sank durch unsere Nachkäufe von ursprünglich 189,12 Euro über zuletzt 188,10 Euro auf 184,44 Euro.

Insgesamt haben wir 3.688,72 Euro investiert.

Die American Tower Dividende

American Tower steigert erstmalig seit 2012 nicht die Quartalsdividende und zahlt zum zweiten Mal eine unveränderte Quartalsdividende in Höhe von 1,56 US-Dollar je Aktie.

Für unsere 20 Aktien haben wir 31,20 US-Dollar Dividende erhalten.

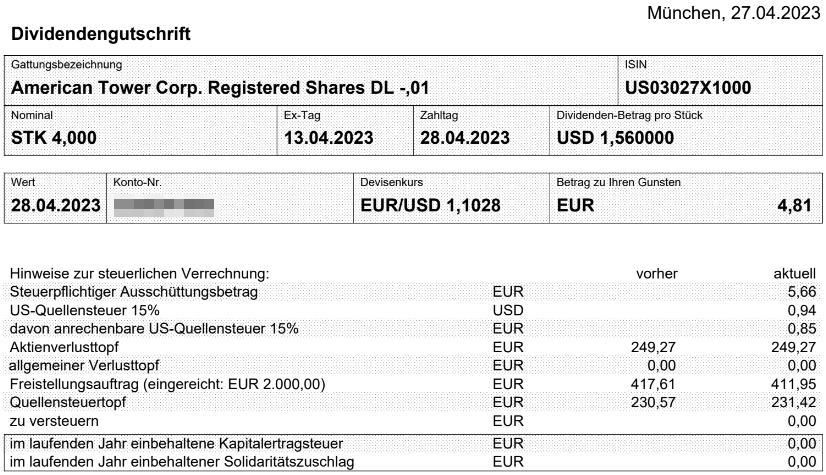

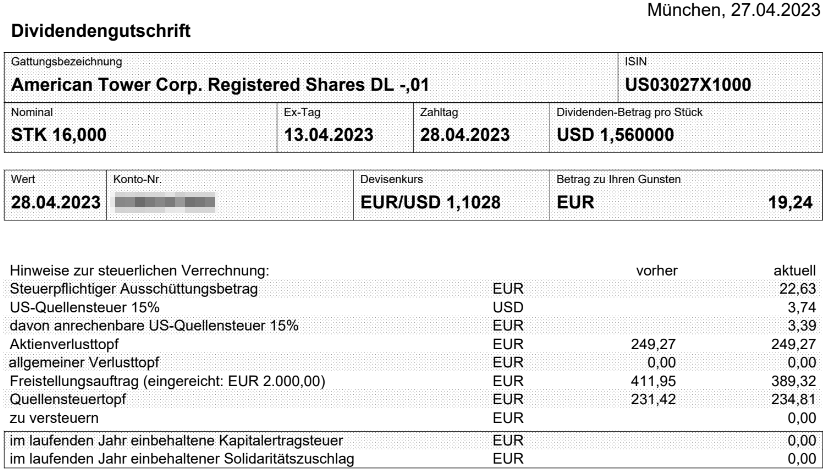

Smartbroker rechnete diese aufgrund unterschiedlicher Lagerstätten in zwei Abrechnungen zum Kurs von 1,1028 in 28,29 Euro um.

Nach Verrechnung der Quellensteuer wurde uns am 28.04.2023 eine Netto-Dividende von 24,05 Euro gutgeschrieben.

Aufgrund des erheblich ungünstigeren Wechselkurses fiel die Zahlung um 0,37 Euro geringer als im Vorquartal aus.

Im Vergleich zu den Vorjahren haben sich unsere Einnahmen wie folgt entwickelt:

- April 2023: 28,29 Euro (+ 2,04 Euro)

- April 2022: 26,25 Euro (+ 5,76 Euro)

- April 2021: 20,49 Euro (+ 13,55 Euro)

- April 2020: 6,94 Euro

Unser Yield on Cost verändert sich zum 28.04.2023 von ursprünglich 1,92% über zuletzt 3,11% auf 3,07%.

Die Performance der American Tower Aktie

Insgesamt erhielten wir 275,98 Euro Dividenden von American Tower.

Der Return on Invest (ROI), bezogen auf die Dividende, beträgt 7,48%.

Die Verzinsung (CAGR*) unseres eingesetzten Kapitals liegt bei 2,67% pro Jahr.

Mit Stand vom 01.05.2023 stehen wir mit 9,72 Euro oder 0,26% im Minus.

Im Vergleich zum Vorquartal sank der Kurs um 21,05 Euro oder 10%. Für uns bedeutet das einen Vorzeichenwechsel und eine Veränderung um 421,00 Euro.

Würden wir unsere Aktien verkaufen und den Buchgewinn realisieren, läge unser Gewinn aus Dividenden und Kursentwicklung bei 7,03% und die Verzinsung bei 2,51%.

Unsere Bewertung der American Tower Aktie

Die American Tower (AMT) Aktie scheint aktuell nach unserer Berechnung sowohl in Bezug auf den historischen Verlauf der Dividendenrendite als auch in Bezug auf den historischen Verlauf des KGV unterbewertet zu sein.

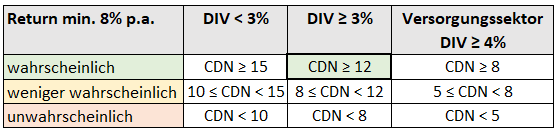

Die Einstiegsdividendenrendite beträgt aktuell 3,25% Prozent. Das Dividendenwachstum lag laut Seeking Alpha im Durchschnitt der vergangenen 5 Jahre bei 16,96%. Damit kommt das Unternehmen auf eine Chowder-Number von 20 (+/- 0) und liegt somit über unserer Zielgröße von 12, die einen jährlichen Return von etwa 8% verspricht.

Die Ausschüttungsquote auf den Gewinn liegt laut Seeking Alpha bei rund 200%, bezogen auf die FFO bei 55%.

American Tower erreicht momentan einen SchwarzGeld-Score von 76 (+ 13) und damit eine Platzierung im Spitzenfeld unseres Aktien-Screeners.

Die American Tower Aktie auf einen Blick

* Seit dem 30.04.2020 berechnen wir die Verzinsung basierend auf der zeitgewichteten Haltedauer unserer Aktien. Ob dies ein mathematisch korrektes Verfahren ist, wissen wir nicht. Es erscheint uns aber eine valide Näherung an die tatsächliche Verzinsung unseres Kapitals unter Berücksichtigung unterschiedlicher Kaufzeitpunkte.

** wir haben im Oktober 2022 damit begonnen die vereinnahmten Optionsprämien in unsere Aktienübersicht einzubeziehen. Der Optionshandel führt einerseits zu einer Steigerung der realisierten Erträge. Andererseits führt er zu erhöhter Handelsaktivität. Das wiederum hat zu Folge, dass die Aussagen zum Return on Invest und der Verzinsung durch stärker schwankende Investitionssummen verwässert werden. Diese werden aktuell nur auf das investierte Kapital berechnet. Für eine „saubere“ Aussage müssen wir auch historische Investitionen in unsere Renditeberechnung einbeziehen. Das gestaltet sich jedoch etwas komplexer, weshalb wir aktuell noch keine belastbare Berechnung in unserer Software implementiert haben.